Was ist Mikrofinanz?

Mikrofinanz ist ein Überbegriff für finanzielle Basisdienstleistungen wie Kredite, Sparbücher oder Versicherungen für einkommensschwache aber ökonomisch aktive Menschen. Meist bezieht sich der Begriff Mikrofinanz auf die Vergabe von Kleinstkrediten (=Mikrokrediten) an Kleinunternehmer/innen.

Die Vereinten Nationen sehen Mikrofinanz als ein wichtiges Instrument zur Armutsbekämpfung und erklärten 2005 zum „Internationalen Jahr der Mikrokredite“.

Die Idee von Mikrofinanz ist jedoch nicht neu, sondern geht auf das Selbsthilfe- und Solidaritätsprinzip von Sparkassen, Raiffeisen- und Genossenschaftsbanken zurück, das bereits vor 150 Jahren entwickelt wurde.

In den 70er Jahren vergab der Wirtschaftsprofessor Muhammad Yunus bereits erste Mikrokredite in seiner Heimat Bangladesch und gründete 1983 die Grameen Bank, die heute in über 70.000 Dörfern Bangladeschs aktiv ist. Die Grameen Bank beschäftigt 25.000 Mitarbeiter und hat 7,4 Mio. Kreditnehmer, davon 97 % Frauen. 2006 wurde Muhammad Yunus der Friedensnobelpreis verliehen. Sein Konzept wird heute in 60 Entwicklungsländern angewandt.

„Alles, was notwendig ist, um die armen Menschen aus ihrer Armut zu bringen, ist ein funktionierendes Umfeld zu schaffen. Wenn die Armen ihre Energie und Kreativität freisetzen können, dann wird die Armut schnell verschwinden.“ (Professor Muhammad Yunus, Grameen Bank, Nobelpreis- Festvortrag, Oslo, 10. Dezember 2006)

Mikrofinanzinstitute

Ihr Investment in Vision Microfinance wird in Form von Kleinkrediten über sorgfältig ausgewählte Mikrofinanzinstitute (MFIs) an einkommensschwache Menschen vergeben.

Ein Mikrofinanzinstitut (MFI) ist eine Organisation, die Finanzdienstleistungen für MSME - Micro- Small and Medium Enterprises anbietet. Sie sind in Entwicklungsländern vor Ort und variieren in Größe und Betätigungsfeld. Oft starten sie als Nichtregierungsorganisationen (NGOs), welche sich nur auf die Kreditvergabe konzentrieren und entwickeln sich dann zu einer regulären Bank, die alle üblichen Finanzdienstleistungen anbietet.

Die fehlenden „traditionellen“ Sicherheiten der Kleinkreditnehmer/innen werden durch eine genaue Überprüfung der persönlichen Lebensumstände und einem engen Kontakt zwischen Mikrofinanzinstitut und Kleinstkreditnehmer wettgemacht. Mikrofinanzinstitute kennen ihre Kunden ganz genau, treffen sie regelmäßig und unterstützen und beraten sie.

Oft vergeben Mikrofinanzinstitute auch Kredite an Gruppen, die solidarisch für die zeitgerechte Zurückzahlung haften. Das starke soziale Gefüge in vielen Entwicklungsländern führt dazu, dass jeder den Kredit zurückzahlen will, um sein „Gesicht“ zu wahren. Die Rückzahlungsrate von Kleinkreditnehmern/innen an Mikrofinanzinstitute liegt bei beachtlichen 95-98%.

Mikrokredite

Mikrokredite sind kleine Kredite mit großer Wirkung. Sie basieren auf dem Prinzip des Vertrauens und der Eigenverantwortung. Menschen etwas zuzutrauen stärkt wiederum das Selbstwertgefühl.

Mikrokredite sind jedoch keine Almosen. Sie müssen verzinst und pünktlich zurückgezahlt werden. Sie zeichnen sich durch folgende Eigenschaften aus:

- Niedrige Kreditsummen.

- Kurze Laufzeiten.

- Zinszahlung und Tilgung in vielen kleinen Raten.

- Große Kundennähe, regelmäßiger Kontakt der Kreditgeber zu ihren Kunden.

- Genaue Kenntnis und Prüfung der persönlichen Lebensumstände statt traditioneller Sicherheiten.

- Mikrokredite sind eine Triebfeder für die Wirtschaft.

- Geld versickert nicht sondern arbeitet.

- Geld wird zurückgezahlt und wieder verliehen.

- Dieser dynamische Kreislauf ermöglicht immer mehr Menschen, aus der Armut auszubrechen.

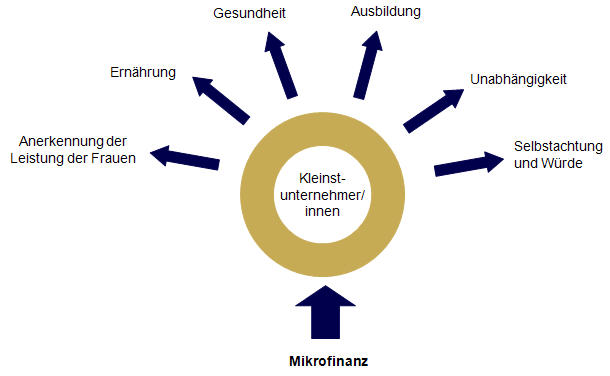

Sozialer Nutzen

Mikrofinanz trägt nachhaltig zur Verbesserung der Lebensqualität von Familien in den ärmsten Ländern bei. Mikrofinanz gibt einkommensschwachen Menschen eine Chance, sich eine Existenz und damit eine Zukunft mit Perspektiven aufzubauen.

Mikrofinanz ermöglicht einer wachsenden Anzahl von Familien den Zugang zu Nahrung, zu medizinischer Versorgung und zu Schulbildung für ihre Kinder - insbesondere auch für ihre Töchter. So wirkt Mikrofinanz auch auf die nächsten Generationen.

Mikrofinanz wird in manchen Ländern insbesondere von Frauen beansprucht. Die Stellung der Frau und ihr Einfluss auf die Gesellschaft werden damit gefördert und verbessert.

Mikrofinanz verbessert sinnvoll die lokale Entwicklung und beeinflusst ganze Volkswirtschaften. Investitionen in Mikrofinanz verändern die Welt.

Mitgliedschaften und Siegel

Der I-AM Vision Microfinance erhielt im Namen von Tameo als Dank und Anerkennung für die Teilnahme am Private Asset Impact Fund (PAIF) Berichts das PAIF Data Smart 2023-Siegel.

Tameo Impact Fund Solutions SA ist ein Schweizer Spezialist für Impact Investing, der die Finanzindustrie mit unabhängigen Expertenlösungen unterstütz. Tameo begleitet Investmentfonds, Manager und Investoren durch den gesamten Weg des Impact Investmentprozess.

Der Bericht ist das Ergebnis einer von Tameo, durchgeführten viermonatigen Umfrage über private Asset Impact Funds (PAIFs) mit Schwerpunkt auf Entwicklungsländern. Der untersuchte Markt besteht aus allen Anlageunternehmen, die von spezialisierten Impact Fund Managern mit einer Entwicklungsorientierung betrieben werden und die mehr als 50 % ihres Sachvermögens in private Schuldtitel oder Private-Equity-Instrumente und in Schwellen- und Frontier-Märkte investieren.

I-AM ist stolz durch sein Engagement einen Beitrag zur Transparenz von Impact Investing geleistet zu haben!

Der I-AM Vision Microfinance, der Mikrofinanzfonds von Impact Asset Management, wurde bereits zum dritten Mal von ECOreporter, einem deutschen Magazin für nachhaltige Geldanlagen, mit dem ECOreporter-Nachhaltigkeitssiegel ausgezeichnet. Auf Basis eigens von ECOreporter entwickelter strenger Nachhaltigkeitskriterien wurden lediglich 17 Fonds mit dem Nachhaltigkeitssiegel ausgezeichnet. Vier dieser 17 Fonds sind Mikrofinanzfonds. Dies bestätigt den grundsätzlich hohen Impact, den dieses spezielle Segment aufweist.

Das ECOreporter-Nachhaltigkeitssiegel ist neben dem FNG-Siegel des Forum Nachhaltige Geldanlagen e. V. und dem Österreichischen Umweltzeichen eines der in Deutschland etablierten Siegel für ethisch-ökologische Geldanlagen. Es werden nur

Anbieter ausgezeichnet, deren Kerngeschäft nachhaltig ist und die ihre eigenen Nachhaltigkeitsversprechen voll erfüllen.

Das Siegel gilt für den Fonds bis Ende 2027.

Die I-AM Vision Microfinance Fonds haben Anfang Oktober 2025 die Verlängerung des international anerkannten LuxFLAG-Labels bis Ende September 2028 erhalten. LuxFLAG ist eine unabhängige Vereinigung ohne Gewinnzweck, die 2006 in Luxemburg ins Leben gerufen wurde. Ziel der Agentur ist es, Investmentfonds, die im Mikrofinanzbereich tätig sind, mit einem spezifischen Label auszuzeichnen, das nach klar definierten und veröffentlichten Kriterien vergeben wird. Das LuxFlag-Label garantiert Investoren, dass ihre Gelder auch tatsächlich in Mikrofinanz fließen. Um das LuxFlag-Label zu erhalten, müssen Investmentfonds transparent sein, sich von einer nationalen Behörde beaufsichtigen lassen und mindestens ein Viertel ihres Mikrofinanz-Portfolios in Mikrofinanzinstitutionen investieren, die von einer Mikrofinanz-Ratingagentur bewertet werden, die wiederum von LuxFLAG anerkannt ist.

Impact Asset Management GmbH ist Mitglied des Forums Nachhaltiger Geldanlagen (FNG), der Fachverband für Nachhaltige Geldanlagen in Deutschland, Österreich, Liechtenstein und der Schweiz. „Nachhaltige Geldanlagen“ ist die allgemeine Bezeichnung für nachhaltige, verantwortliche, ethische, soziale, ökologische Investments und alle anderen Anlageprozesse, die in ihre Finanzanalyse den Einfluss von ESG (Umwelt, Soziales und Governance)-Kriterien einbeziehen.

Impact Asset Management GmbH zählt zu den Erstunterzeichnern der UN PRI in Österreich. Die 2006 von der UNO eingeführten sechs „Principles for Responsible Investment" (UN PRI) sind Grundsätze für verantwortungsbewusstes Investieren. Mit ihnen verpflichten sich Investoren und Asset Manager zur Einhaltung finanzmarktrelevanter Umwelt-, Sozial- und Governance Kriterien (ESG-Richtlinien) in ihren Investmentaktivitäten.

Finanzielle & Soziale Rendite

Vorteile für Investoren:

Faire & Soziale Rendite

- Ihr Investment verhilft Kleinunternehmern/innen, sich und ihren Familien eine nachhaltig erfolgreiche Existenz aufzubauen.

- Attraktives Performanceziel von Euribor +2% (VMF Hard Currency) und Libor +6% (VMF Local Currency).

Kaum Kreditausfälle

- Die Rückzahlungsrate von Kleinunternehmern/innen beträgt 96-98%.

Risikominderung

- Breite Streuung Ihres Investments über viele Länder, Institute, Kleinkreditnehmer/innen und Währungen.

- Sehr geringe Korrelation mit traditionellen Anlageformen.

- Kurzer Rückzahlungszeitraum der Mikrokredite (6 Monate - 3 Jahre)

Kurze Laufzeit

Vorteile für Kunden:

Geregelter Zugang zu Geld

Verbesserter Lebensstandard

- Ernährung, Gesundheit, medizinische Versorgung

Zugang zu Bildung für Kinder

- und somit eine nachhaltige Auswirkung auf die nächsten Generationen.

Stärkung der gesellschaftlichen Stellung von Frauen

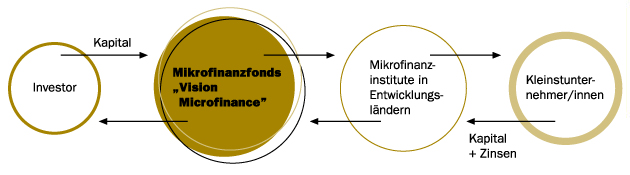

Der Lauf des Geldes

Ihr Investment in den „Vision Microfinance“ fließt in Form von direkten Krediten an Mikrofinanzinstitute (MFIs) auf der ganzen Welt. Die von uns sorgfältig ausgewählten MFIs vergeben daraufhin Mikrokredite an Kleinunternehmer/innen. Durch diese Unterstützung können sie wirtschaftlich aktiv werden.

Kleinunternehmer/innen sind verpflichtet, den Mikrokredit zeitgerecht und verzinst an die MFIs zurückzuzahlen. Diese wiederum müssen den aufgenommenen Kredit verzinst an den Fonds zurückzahlen, der somit eine solide Rendite für den Investor sicherstellt.